華海誠科:信披數(shù)據(jù)“打架”,壞賬計提遠(yuǎn)超同行

文/樂居財經(jīng) 李禮

這些年,華為旗下哈勃科技投資過的公司遍布半導(dǎo)體各個產(chǎn)業(yè)鏈角落,有第三代半導(dǎo)體材料碳化硅,有模擬芯片、傳感器、存儲芯片、功率半導(dǎo)體等等。

借助“產(chǎn)業(yè)+投資”模式,哈勃變身IPO“收割機(jī)”。短短3年多的時間內(nèi),對外投資的公司多達(dá)47家,其中思瑞浦、天岳先進(jìn)、東微半導(dǎo)、唯捷創(chuàng)芯、燦勤科技、長光華芯、東芯股份 7 家公司登陸 A 股市場,無錫好達(dá)電子科創(chuàng)板 IPO 也已到了提交注冊階段。

近期,哈勃參與投資的華海誠科首發(fā)申請獲科創(chuàng)板通過,擬登陸科創(chuàng)板。

江蘇華海誠科新材料股份有限公司(下稱“華海誠科”)主要產(chǎn)品為環(huán)氧塑封料和電子膠黏劑。本次發(fā)行擬募集資金共3.30億元,將用于高密度集成電路和系統(tǒng)級模塊 封裝用環(huán)氧塑封料項(xiàng)目和研發(fā)中心投入以及資金補(bǔ)流方面。

華海誠科曾于2016年5月16日掛牌新三板,2020年12月17日起終止在股轉(zhuǎn)系統(tǒng)掛牌。股東陣營中,有不少上市公司身影。銀河微電(688689.SH)實(shí)際控制人、董事長楊森茂持有8.91%的股份,為第三大股東;華天科技(002185.SZ)以5.38%持股,位居公司第五大股東;持股0.42%的股東徐州盛芯背后則有正帆科技(688596.SH)、鼎龍股份(300054.SZ)、巨化股份(600160.SH)3家上市公司。

最惹人注意的是,華為旗下哈勃科技在其上市前“突擊”入股,占股4%,位列前十大股東。

然而,華海誠科暴露的審計數(shù)據(jù)前后矛盾、壞賬計提遠(yuǎn)超同行等問題,為其上市之路埋下了不少“隱患”。

華為突擊入股

2010 年 12 月,乾豐投資和華天科技共同出資設(shè)立了華海誠科有限(華海誠科的前身),設(shè)立時華海誠科有限注冊資本為人民幣 5000 萬元。

楊森茂控制的乾豐投資為大股東,占股 90%,華天科技持股10%。

2015年,華海誠科完成了股份改制。變更為股份公司后,德裕豐為第一大股東,持股16.02%。該公司為員工持股平臺,背后股東主要為公司高管和核心技術(shù)人員,華海誠科董事長、總經(jīng)理韓江龍持有其20.99%股權(quán)。乾豐投資持股降至15.15%,為第二大股東。韓江龍為第三大股東,持股14.06%。華天科技持股降至7.58%,為第五大股東。

2019 年,乾豐投資注銷,持股被過入楊森茂、許小平和岳廉三個股東個人名下,彼時楊森茂持有華海誠科 10.61% 的股份。

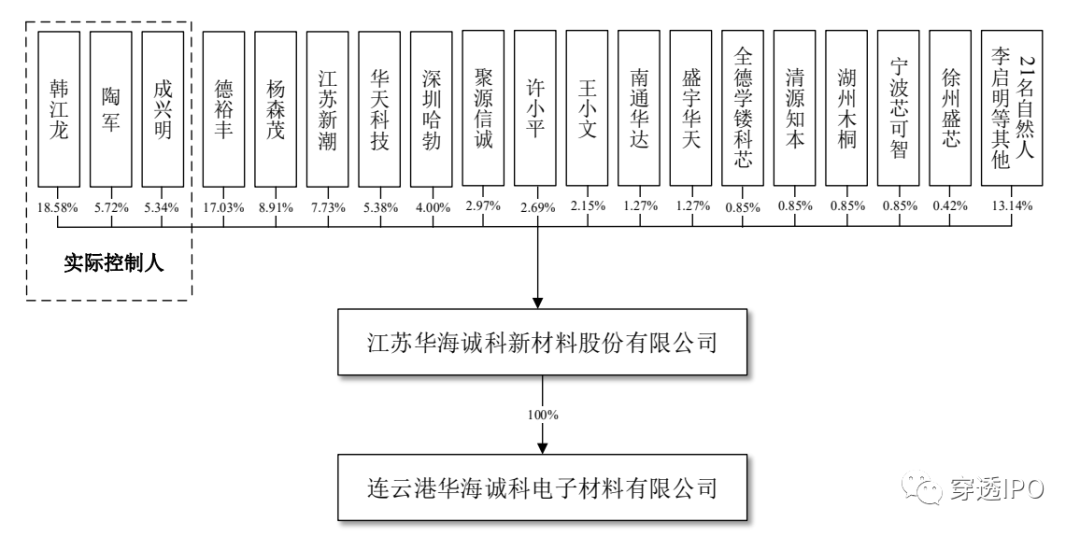

在經(jīng)歷一系列增資以及股權(quán)轉(zhuǎn)讓之后,截至招股說明書簽署日,華海誠科共計 39 名股東。總經(jīng)理韓江龍、副總經(jīng)理成興明、董事陶軍直接持股并控制的表決權(quán)比例分別為 18.58%、5.34%、5.72%,通過德裕豐控制的表決權(quán)比例為 17.03%,三人合計控制公司的表決權(quán)比例為 46.67%,且三人簽訂了《一致行動人協(xié)議》,因此,韓江龍、成興明、陶軍為公司的共同實(shí)際控制人。

樂居財經(jīng)《穿透IPO》發(fā)現(xiàn),華海誠科的股東陣營中有不少上市公司的影子。

身為第三大股東的楊森茂同時也是銀河微電(688689.SH)實(shí)際控制人、董事長,持股8.91%;華天科技(002185.SZ)為第五大股東,持股5.38%;持股0.42%的股東徐州盛芯背后則有正帆科技(688596.SH)、鼎龍股份(300054.SZ)、巨化股份(600160.SH)3家上市公司的身影。

值得關(guān)注的是,半導(dǎo)體封測龍頭之一的華天科技,不僅是第五大股東,還是華海誠科 2021 年第一大客戶。2019 - 2021 年,華海誠科對華天科技銷售收入分別達(dá)到 1059.59 萬元、1672.87 萬元、2348.97 萬元,占總收入比重分別為 6.15%、6.75%、6.77%。

另外,華海誠科第三大股東楊森茂控制的銀河微電同為華海誠科下游客戶,雙方于2012年便開始合作,2019年、2020年分別為第一客戶、第三客戶、2021年和2022年上半年均為第四客戶,報告期內(nèi)對其銷售累計金額共4.864.3萬元。

兩家大客戶同為股東,導(dǎo)致華海誠科關(guān)聯(lián)交易居高不下。2019-2021年,華海誠科向關(guān)聯(lián)方采購金額占總采購金額比例分別為 10.23%、10.37%、9.28%;向關(guān)聯(lián)方銷售金額占營收比例分別為 18.87%、19.48%、11.98%。

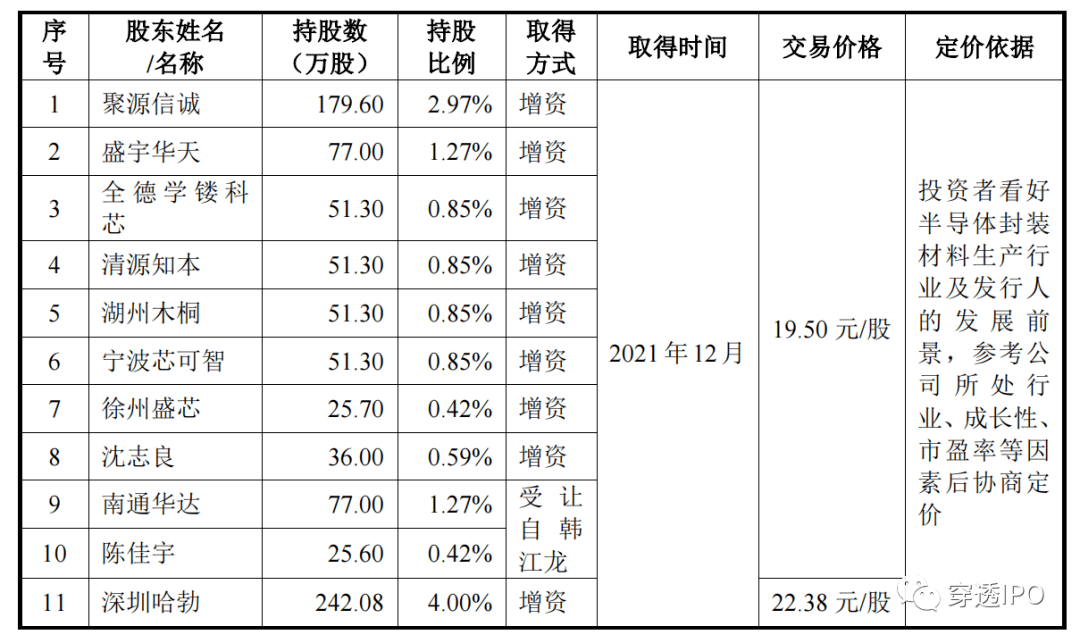

徐州盛芯是最近一年新增的股東,與其同時入股的還有聚源信誠、盛宇華天、全德學(xué)鏤科芯、清源知本、湖州木桐、寧波芯可智、南通華達(dá)、沈志良、陳佳宇、深圳哈勃。

其中最惹人注意的是華為旗下創(chuàng)投平臺深圳哈勃科技投資合伙企業(yè)(有限合伙)(簡稱"深圳哈勃科技"),位居前十大股東之列,持有華海誠科242.08萬股股份,持股4%。

深圳哈勃科技由華為技術(shù)有限公司持股 69%,華為終端(深圳)有限公司持股 30%,哈勃科技創(chuàng)業(yè)投資有限公司(簡稱"哈勃投資")持有 1%,哈勃投資為執(zhí)行事務(wù)合伙人。

2021 年 12 月,深圳哈勃科技以現(xiàn)金形式對華海誠科增資 5417萬元,增資價格為 22.38 元/股。而稍早入股的 10 家股東增資價格則為 19.5 元/股。同一個月內(nèi)完成入股,深圳哈勃卻比另外 10 家股東出價高了近 15%。

數(shù)據(jù)多處“打架”

樂居財經(jīng)《穿透IPO》發(fā)現(xiàn),華海誠科不僅招股書披露經(jīng)營數(shù)據(jù)與股轉(zhuǎn)系統(tǒng)披露信息“打架”,且關(guān)聯(lián)交易信息與公開信息也存在矛盾之處。

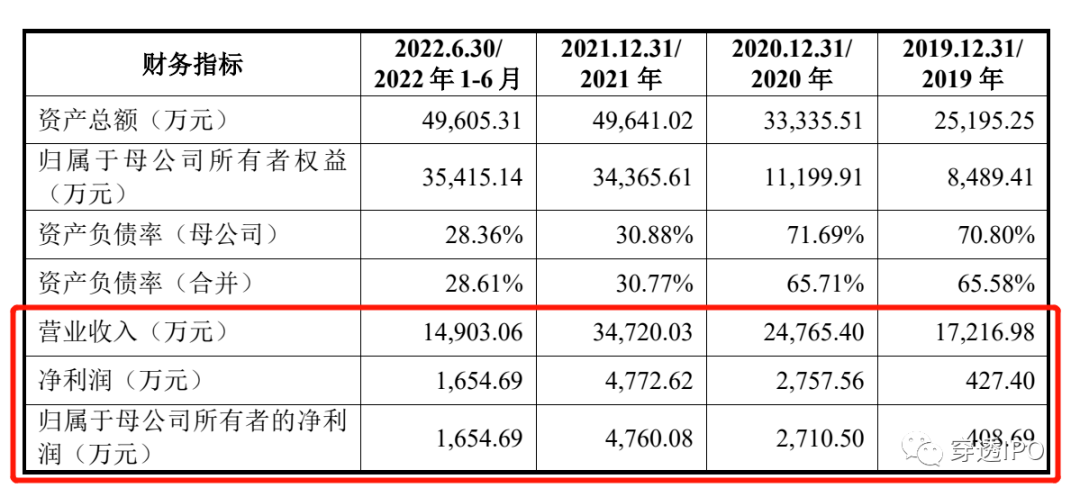

招股書披露,2019-2022年上半年,華海誠科營收分別為1.72億元、2.48億元、3.47億元、1.49億元,歸母凈利潤分別為408.69萬元、2710.50萬元、4760.08萬元、1654.69萬元,扣非凈利潤分別為-42.05萬元、2067.61萬元、4088.49萬元、1524.56萬元。同期,經(jīng)營活動現(xiàn)金流凈額分別為1079.37萬元、-636.16萬元、168.89萬元、1291.10萬元。

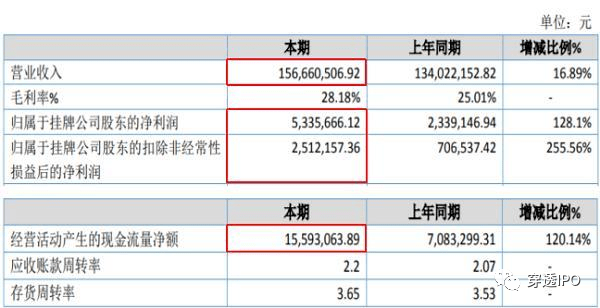

而作為曾在股轉(zhuǎn)系統(tǒng)掛牌的企業(yè),2019年報顯示,華海誠科營收為1.57億元,歸母凈利潤為533.57萬元,扣非凈利潤為251.22萬元,經(jīng)營活動現(xiàn)金流凈額為1559.31萬元。

華海誠科股轉(zhuǎn)系統(tǒng)2019年報

從兩份不同的數(shù)據(jù)得出,華海誠科2019年營收、歸母利潤、扣非利潤、經(jīng)營現(xiàn)金流凈額分別相差1550.93萬元、124.88萬元、293.27萬元、479.94萬元。

另外,華海誠科的采銷雙方信息差異也較大。

招股書顯示,2019-2021年,華海誠科向前五名客戶的銷售額分別為5304.24萬元、7403.24萬元、9040.13萬元,營收占比分別為30.80%、29.88%、26.05%。其中主要客戶中,各期對關(guān)聯(lián)方華天科技的關(guān)聯(lián)銷售額分別為1059.59萬元、1672.87萬元、2348.97萬元;對銀河微電的關(guān)聯(lián)銷售額分別為1103.65萬元、1426.95萬元、1613.73萬元;對長電科技的關(guān)聯(lián)銷售額分別為1086.14萬元、1724.54萬元、1884.38萬元。

然而,銀河微電2020年和2021年年報關(guān)聯(lián)交易信息中,并未顯示和華海誠科產(chǎn)生的關(guān)聯(lián)采購信息;長電科技2019年至2021年年報關(guān)聯(lián)采購信息名單中,也沒有出現(xiàn)華海誠科的身影。

供應(yīng)商信息中,華海誠科披露2019年至2021年上半年各期向前五名供應(yīng)商的采購額分別為4727.51萬元、7619.13萬元、11202.51萬元和5425.63萬元,占采購總額的比例分別為44.83%、51.18%、48.10%和56.95%。其中聯(lián)瑞新材作為第一大供應(yīng)商,2020年和2021年度對聯(lián)瑞新材產(chǎn)生的采購額分別為2371.45萬元、3536.68萬元。而聯(lián)瑞新材2020和2021年報所披露的主要客戶中,雖未披露客戶名稱,但各期與華海誠科披露金額最接近的也分別相差6.24萬元、107.69萬元。

壞賬計提遠(yuǎn)超同行

招股書顯示,2019-2021年,華海誠科營業(yè)收入分別為1.72億元、2.48億元、3.47億元,歸母凈利潤為408.69萬元、2710.5萬元、4760.08萬元,整體呈增長趨勢。

2022 年上半年,華海誠科的營業(yè)收入同比下滑 12.81%,凈利潤同比下滑 20.4%,業(yè)績下滑明顯。相比之下,2022 年上半年,同行可比公司江豐電子、安集科技的營業(yè)收入分別同比增長 50.18%、77.86%;歸母凈利潤分別同比增長 156.24%、75.75%,業(yè)績增長較快。

具體業(yè)務(wù)來看,華海誠科主要產(chǎn)品包括環(huán)氧塑封料、電子膠黏劑,廣泛應(yīng)用于半導(dǎo)體封裝、板級組裝等應(yīng)用場景。其中,環(huán)氧塑封料收入占比在9成左右,是公司的主要收入來源。

2019-2022年上半年,華海誠科主營業(yè)務(wù)毛利率分別為29.95%、30.82%、29.10%和25.82%,存在波動,均不及同行業(yè)上市公司平均值。

另外,華海誠科因存貨余額大幅增長問題遭問詢。2021年末,華海誠科存貨余額較2020年末增加96.43%,高于當(dāng)期營業(yè)收入和營業(yè)成本的增長率;2019-2021年,其他原材料結(jié)存總額分別為1199.73萬元、1726.37萬元和2308.45萬元,占比超過50%。

發(fā)審委要求華海誠科分析2021年末存貨余額大幅增長的原因及合理性及報告期各期末其他原材料的主要構(gòu)成以及結(jié)存總額持續(xù)上升的原因。

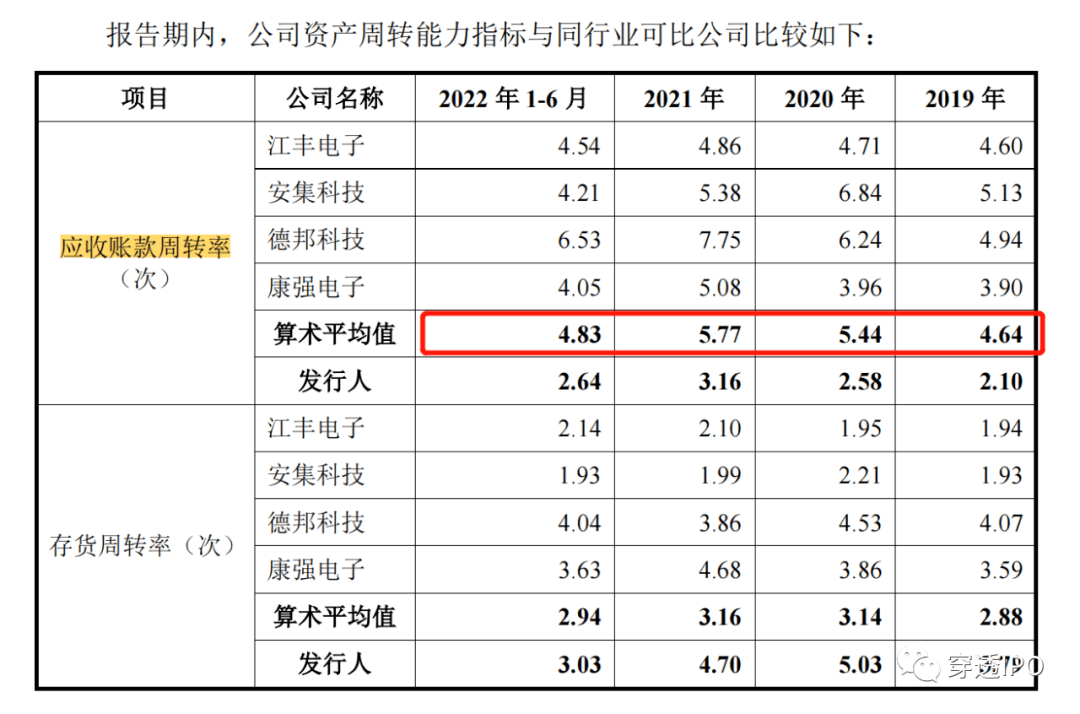

華海誠科在招股書披露的4家可比公司分別為江豐電子、安集科技、德邦科技、康強(qiáng)電子。

2019-2021年,華海誠科應(yīng)收賬款的賬面余額分別為 9107.52萬元、10104.00萬元和11870.43萬元,占營業(yè)收入的比例分別為52.90%、40.80%和34.19%。應(yīng)收賬款周轉(zhuǎn)率(次)為2.10、2.58和3.16.同行可比公司應(yīng)收賬款周轉(zhuǎn)率均值為4.64、5.44和5.77.華海誠科應(yīng)收賬款周轉(zhuǎn)率墊底同行。

同期,華海誠科壞賬準(zhǔn)備1183.18萬元、854.14和964.99萬元,占比同期公司凈利潤的276.83%、30.97%和20.22%,同時,其壞賬計提遠(yuǎn)超同行公司,華海誠科1年以內(nèi)的壞賬計提與同行一致都為5%;而1-2 年壞賬計提飆升到43.31%,而4家同行中最高的1家為20%;2-3 年壞賬計提為79.60%,4家同行中最高1家為50%。

從流動負(fù)債來看,在2021年之前,華海誠科的流動負(fù)債中,短期借款和應(yīng)付賬款占比較高,其中,短期借款在2019年和2020年分別為4987.41萬元、7668.17萬元,占比分別為32.56%、37.27%;同期的應(yīng)付賬款分別為3825.35萬元、5870.16萬元,占比分別為24.97、28.53%。

到了2021年,華海誠科用股權(quán)融資將銀行短期借款全部歸還,短期借款余額減少至111.57萬元,占比僅為0.79%,而當(dāng)年的應(yīng)付賬款則為6239.9萬元,占流動負(fù)債的比例為44.04%。

文章來源:樂居財經(jīng)

來源:IT時代網(wǎng)

IT時代網(wǎng)(關(guān)注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創(chuàng)文章版權(quán)所有,未經(jīng)授權(quán),轉(zhuǎn)載必究。

創(chuàng)客100創(chuàng)投基金成立于2015年,直通硅谷,專注于TMT領(lǐng)域早期項(xiàng)目投資。LP均來自政府、互聯(lián)網(wǎng)IT、傳媒知名企業(yè)和個人。創(chuàng)客100創(chuàng)投基金對IT、通信、互聯(lián)網(wǎng)、IP等有著自己獨(dú)特眼光和豐富的資源。決策快、投資快是創(chuàng)客100基金最顯著的特點(diǎn)。

熱門文章

精彩評論

小何華為現(xiàn)在牛的不只是設(shè)備商了,,華為的手機(jī)現(xiàn)在也是全球銷量不錯,國內(nèi)也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產(chǎn)品確實(shí)不錯。

小何華為現(xiàn)在牛的不只是設(shè)備商了,,華為的手機(jī)現(xiàn)在也是全球銷量不錯,國內(nèi)也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產(chǎn)品確實(shí)不錯。 小何三星手機(jī)在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機(jī)在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現(xiàn)在也沒有之前那么火了,,補(bǔ)貼也少了。。

小何滴滴打車現(xiàn)在也沒有之前那么火了,,補(bǔ)貼也少了。。來自: 【人物】滴滴創(chuàng)始人程維回顧與Uber競爭:中國互聯(lián)網(wǎng)從來沒有輸過--IT時代網(wǎng)

小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。來自: 少年頭條對壘中年騰訊:解局兩代互聯(lián)網(wǎng)公司商業(yè)之戰(zhàn)--IT時代網(wǎng)